El patrón de continuación de Ultimate Trading Guide es una excelente manera de encontrar rupturas válidas en la tendencia. Domina este patrón y minimiza el riesgo de los rompimientos falsos.

El patrón de continuación es una configuración de acción de precio única de Ultimate Trading Guide de John R. Hill, George Pruitt y Lundy Hill. Este libro es una excelente fuente de ideas para operar con la acción del precio. Si está buscando inspiración más allá de los indicadores conocidos, definitivamente consulte este libro por su gran variedad de conceptos operativos basados en precios.

Este patrón de precios es interesante porque integra varios aspectos del mercado:

- Tendencia

- Pivotes oscilantes

- Tendencia de la barra intradía

- Rango de barra

- Impulso

Reglas Operativas – Patrón de continuación

Esta configuración se enfoca en el punto donde el mercado empuja a un nuevo extremo. Luego, en función de cómo reacciona el mercado a esta acción, evalúa si existe una oportunidad para una operación de continuación de tendencia.

Las reglas a continuación definen la configuración por completo, excepto por lo que constituye una tendencia alcista/bajista.

Puede experimentar con cualquier método de seguimiento de tendencias aquí, pero funciona mejor con herramientas que siguen la tendencia a mediano plazo, como la EMA de 20 períodos.

Configuración para Operaciones en largo

- Tendencia alcista existente.

- El mercado empujó por encima del maximo más alto con una barra de amplio rango*.

- La barra cierra cerca de su punto alto y por encima de su apertura.

- Compre en la ruptura de la barra de rango amplio (dentro de 1 a 3 barras).

Configuración para Operaciones en corto

- Tendencia a la baja existente.

- El mercado empujó por debajo del mínimo más bajo con una barra de rango amplio*.

- La barra cierra cerca de su mínimo y por debajo de su apertura.

- Vender en la ruptura de la barra de rango amplio (dentro de 1 a 3 barras).

*Una barra de rango amplio aquí se define como aquella con un rango de barra que excede el rango de barra promedio de 10 períodos.

El nivel de stop-loss predeterminado se encuentra en el extremo opuesto de la barra de configuración (es decir, la barra de rango amplio).

Ejemplos Operativos de continuación

En los tres ejemplos que veremos a continuación, verá esta configuración en acción.

En particular, el ejemplo final muestra cómo reutilizar este patrón como una táctica general de acción de precios para el análisis de mercado.

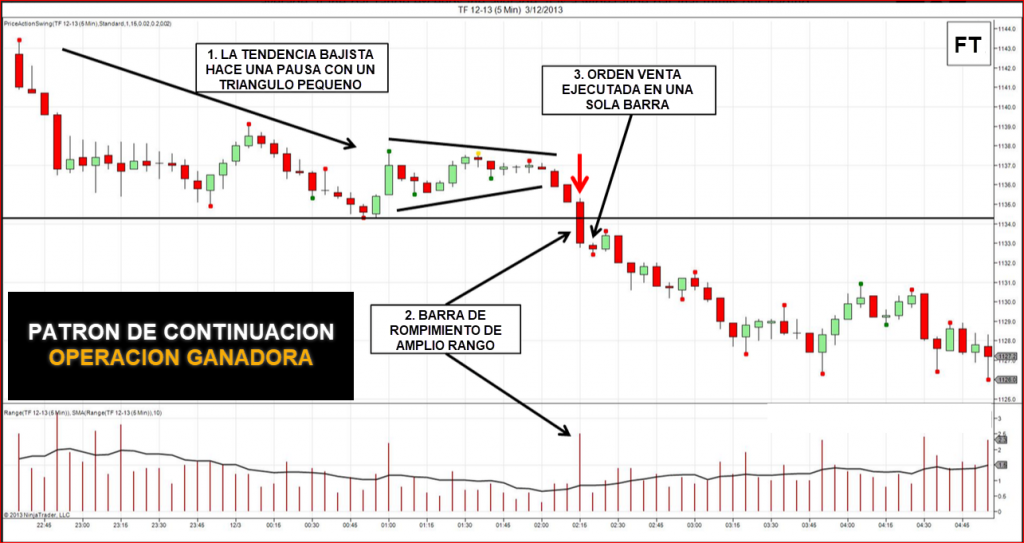

Ejemplo n.º 1: Una operación de continuación ganadora

Este es un gráfico de 5 minutos de los futuros Russell 2000 E-mini.

El panel inferior muestra el rango de cada vela con un promedio móvil simple de 10 períodos. Si el rango de la barra excede el promedio, es una barra de rango amplio que cumple con nuestras reglas operativas.

- Esta sesión comenzó con una tendencia bajista antes de detenerse a descansar en una formación triangular.

- Una barra de rango amplio rompió el mínimo del día después de salir del triángulo. El panel inferior destacó que esta barra tenía un rango que era más del doble que el promedio de 10 barras. Esta barra de rango amplio sirvió como nuestra barra de configuración y pudimos colocar una orden de stop de venta por debajo de su precio mínimo.

- La siguiente barra empujó debajo de ella y activó nuestra orden de venta. Esta ruptura inmediata mostró urgencia en la venta y confirmó la legitimidad de la ruptura bajista.

Esta sesión tuvo una fuerte tendencia bajista y el patrón de continuación nos puso a mitad de camino. Se desempeñó sólidamente como una configuración de continuación aquí.

Ejemplo #2: Patrón de continuación y Oscilaciones

Ahora, dirijamos nuestra atención al marco de tiempo diario.

Este es un gráfico diario de Wal-Mart, que muestra un patrón de continuación fallido.

- Había una tendencia alcista existente, que era esencial para una configuración operativa de continuación.

- El rango de la barra de ruptura excedió el rango promedio de 10 barras. Sin embargo, en comparación con las docenas de barras anteriores, su rango no era especialmente alto. Compare esto con el ejemplo n.° 1, donde la expansión en el rango de barras fue mucho más notable.

- El día siguiente activó nuestra orden de compra, pero no hubo mucho seguimiento. Los precios se movieron lateralmente durante dos días antes de sacarnos de la posicion con una rápida oscilación bajista.

Como nuestra barra de configuración es una barra de rango amplio, colocar el stop-loss en el extremo opuesto de la barra de configuración implica un mayor riesgo operativo. Una forma de reducir el riesgo es mover nuestros stops detras las velas que cerraron en nuestra dirección operativas.

En este ejemplo, una opción para gestionar la posición era mover el stop justo debajo de cada vela alcista (cerrar > abrir). En este caso, la gestión operativa activa podría ayudarnos a mejorar nuestra relación riesgo-recompensa.

Ejemplo #3: Usar el patrón como una herramienta, no como una configuración

La idea central de este patrón es que debemos observar cómo reacciona el mercado a un impulso para extender la tendencia.

Por lo tanto, puede utilizar este patrón incluso cuando no esté considerando activamente una operación de continuación. Este es un método de análisis de la acción del precio para rastrear el sesgo del mercado.

En este ejemplo, examinamos cada impulso más allá del extremo de la tendencia. Específicamente nos fijamos en la primera barra para superar la tendencia extrema.

Idealmente, esta barra debería:

- Cerrar más allá de los extremos de la tendencia; y

- Ser un barra de rango amplio.

Notas del gráfico:

Los pivotes de giro se dibujan de acuerdo con el método enseñado en mi curso.

Las líneas horizontales fueron los extremos de la tendencia en algún momento.

El siguiente gráfico es de un gráfico de 5 minutos del mercado de futuros ES.

- Estas dos barras de ruptura fueron sólidas. Ambas fueron barras de rango amplio que cerraron por debajo del mínimo de tendencia, lo que confirma un sesgo bajista del mercado. (Las flechas apuntan exactamente a las barras de rompimiento. Es posible que desee hacer clic en el gráfico para expandirlo).

- Estos movimientos bajistas de ruptura no fueron ideales ya que no lograron cerrar por debajo del mínimo de tendencia. Por lo tanto, insinuaron una posible desaceleración o reversión de la tendencia bajista.

- Estas fueron tres barras de ruptura alcistas. Sin embargo, ninguno de ellos cumplió con nuestros criterios ideales. Los dos primeros no lograron cerrar por encima del nivel alto de tendencia; la última no era una barra de rango amplio. Los toros sí hicieron sentir su presencia.

- Esta barra de ruptura fue la primera barra de ruptura bajista sólida desde la primera hora de la sesión. Mira cómo el mercado retomó su tendencia bajista a partir de este punto.

Como la mayoría de los patrones de precios, este podría no ser rentable cuando se negocia mecánicamente. Sin embargo, como discutimos en este ejemplo, introduce conceptos que son útiles para analizar los sesgos del mercado.

Revisión – Configuración de operacion de patrones de continuación

Este patrón es una configuración operativa de continuación de tendencia. Por favor, no pase por alto esto.

Siempre asegúrese de que el mercado tenga una tendencia clara antes de considerar esta configuración.

Para comprender esta configuración, es útil hablar sobre los dos estilos de configuraciones de continuación.

Dos métodos para la continuación de la tendencia

Hay dos enfoques para negociar una continuación de tendencia.

El primero es señalar una entrada durante el pullback/throwback. (Un ejemplo es la configuración 9/30.)

- Por lo general, este enfoque nos brinda una entrada con una mejor relación riesgo-recompensa.

- Sin embargo, tiene menores probabilidades de éxito porque estamos tratando de elegir la parte superior/inferior de una tendencia más pequeña (piense en el retroceso como una mini-tendencia).

El segundo método es esperar una ruptura del último extremo de la tendencia.

- Como este enfoque espera la confirmación de la ruptura, es más probable que continúe la tendencia. Esencialmente, entramos solo cuando la tendencia se ha reanudado.

- Sin embargo, el costo de esta confirmación es una menor relación recompensa-riesgo. Este es un ejemplo de la inevitable compensación entre los métodos operativos.

¿Cómo funciona el patrón de continuación?

El patrón de continuación utiliza el segundo método.

Intenta mejorar una operación de ruptura básica de dos maneras:

#1: Utiliza la expansión del rango de barras para confirmar la ruptura

El rango de la barra tiende a expandirse cuando se mueve a lo largo del camino de menor resistencia y se contrae cuando se mueve contra él. Por lo tanto, este comportamiento es un filtro eficaz para las rupturas falsas.

Otro filtro común para las rupturas es el análisis de volumen. que John Bollinger recomendó para la configuración de Bollinger Squeeze.

#2: Implementa un límite de tiempo para la continuacion de la barra de ruptura

Recuerde que la orden stop de entrada debe activarse dentro de 1 a 3 barras. Las rupturas válidas deben presentar un sentido de urgencia del mercado y el seguimiento debe ser rápido.

Esta regla asegura que si no hay una confirmación rápida, debemos abandonar la configuración operativa.

Finalmente, esta configuración requiere que compre alto y venda bajo en la etapa de entrada. Y algunos traders se sienten incómodos con este estilo de trading. Aunque esto es necesario para los seguidores de tendencias, solo debe usar estrategias de trading que tengan sentido para usted. Así que echa un vistazo a otras estrategias de retroceso (pull-back) si quieres experimentar con más enfoques.