Si está familiarizado con el trading con velas japonesas, debe conocer el patrón de velas envolventes. Su nombre visual único y dramático lo convierte en uno de los patrones de precios más populares. En este tutorial, examinemos cómo formar una estrategia buscando este patrón dentro de una estructura de mercado ideal.

¿QUÉ ES EL PATRÓN DE VELAS ENVOLVENTES?

Primero, algunos puntos clave sobre el patrón de vela envolvente:

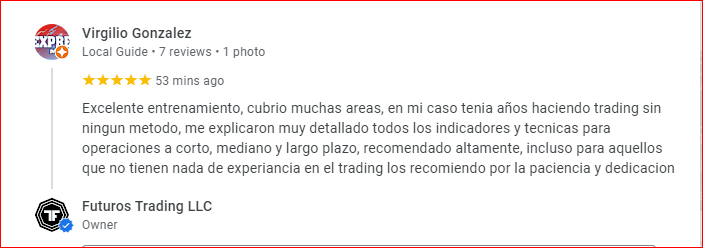

- Se compone de dos velas.

- El cuerpo de la segunda vela envuelve completamente el cuerpo de la primera vela.

- La segunda vela determina si el patrón es alcista o bajista.

- Representa un cambio total en el sentimiento del mercado.

Así es como se ve una instancia alcista.

¿CUAL ES UN EXCELENTE PATRÓN ENVOLVENTE?

La definición técnica del patrón de vela envolvente requiere que el cuerpo de la segunda vela envuelva a la primera.

Pero los mejores patrones Envolventes tienden a exhibir los siguientes rasgos:

- La segunda vela también envuelve toda la primera vela, no solo su cuerpo.

- Las sombras de la segunda vela son insignificantes, lo que muestra la urgencia de la reversión.

- La segunda vela no es una barra interior. (Esta forma inusual es posible porque el patrón envolvente se enfoca en los cuerpos de las velas).

¿CÓMO DEBEMOS HACER TRADING CON UN PATRÓN ENVOLVENTE?

Una vela envolvente en el contexto adecuado ofrece una sólida configuración operativa. Los métodos estándar para analizar el contexto del mercado incluyen el uso de medias móviles u osciladores.

Pero en este tutorial, veremos un método que se mantiene cerca del mundo de la acción del precio de flujos y reflujos. Observaremos los máximos y mínimos de oscilación para descifrar la estructura del mercado y usar eso para orientarnos en la dirección correcta.

La estructura del mercado se refiere a la relación entre los pivotes oscilantes (tanto máximos como mínimos) que nos ayudan a identificar las tendencias y los rangos del mercado.

DIRECTRICES OPERATIVAS: VELA ENVOLVENTE

Estas pautas tienen como objetivo una entrada de retroceso utilizando el patrón de vela envolvente después de determinar nuestro sesgo del mercado con un análisis de los pivotes oscilantes.

ENVOLVENTE ALCISTA

- Mayor swing alto y mayor swing bajo

- Compre con patrón de vela envolvente alcista

- El máximo del patrón debe permanecer por debajo del máximo oscilante anterior (para garantizar que el mercado aún se encuentre en la fase de retroceso)

ENVOLVENTE BAJISTA

- Menor swing alto y menor swing bajo

- Vender con patrón de vela envolvente bajista

- El mínimo del patrón debe permanecer por encima del mínimo oscilante anterior

PUNTO DE ENTRADA Y COLOCACIÓN DE STOP-LOSS

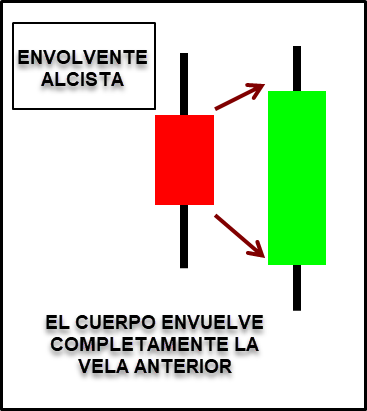

Analicemos las opciones para la entrada exacta y los puntos de stop-loss. Los diagramas a continuación los ilustran para un patrón alcista.

Primero, echemos un vistazo a nuestras opciones de entrada.

Hay dos opciones de entrada:

- Ingrese una vez que se cierre la vela envolvente, utilizando una orden de mercado, más agresiva.

- Ingrese cada vez que el mercado rompa el máximo de la vela Engulfing, utilizando una orden stop de compra, más conservadora.

Para la Opción #2, podemos evitar entrar en una operación perdedora por completo si el mercado cae lo suficiente como para negar la configuración alcista antes de activar nuestra orden de compra limitada. Naturalmente, el costo es una relación recompensa-riesgo reducida asumiendo el mismo riesgo operativo.

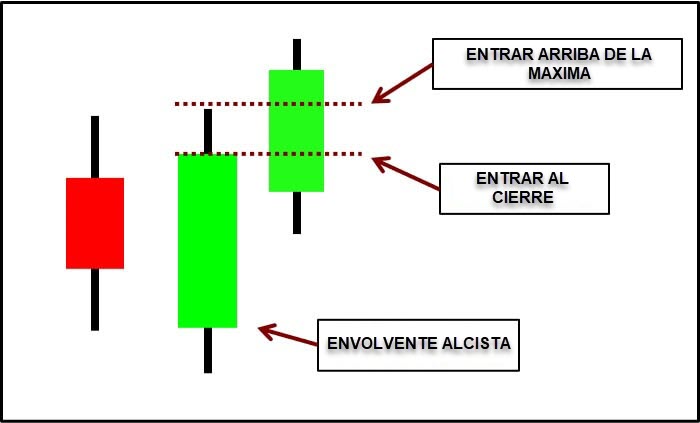

El siguiente diagrama muestra el stop para un patrón de vela envolvente alcista.

El stop-loss predeterminado es el mínimo de la vela envolvente.

Por supuesto, también puede utilizar técnicas de stop-loss de volatilidad como una opción sensata.

Si bien podemos relacionar la entrada y el stop-loss con el patrón de velas japonesas, el objetivo se basa más en el contexto general del mercado. Fundamentalmente, depende de los niveles de soporte y resistencia circundantes y de cualquier formación de gráficos adecuada para la proyección de objetivos.

Para obtener más ideas, consulte nuestra guía sobre obtención de beneficios.

EJEMPLOS DE TRADING CON VELAS ENVOLVENTES

Para una discusión equilibrada, esta sección contiene ejemplos aleatorios de una variedad de marcos de tiempo y mercados, incluidas configuraciones ganadoras y perdedoras.

EJEMPLO #1: TRADE GANADOR

Este es un gráfico diario de Allergan (AGN en NYSE). Muestra una caída del mercado que borró meses de ganancias.

- La baja oscilación alta y baja insinuó el comienzo de una tendencia a la baja. La barra climática bajista confirmó el cambio de rumbo.

- Los precios retrocedieron inmediatamente después de la drástica caída. Pero el movimiento alcista se detuvo cuando surgió un patrón envolvente bajista.

- Aquí, el punto medio (50% de retroceso) de la poderosa barra de tendencia bajista actuó como una zona de resistencia. El patrón de vela envolvente bajista que se forma en ese nivel ofreció confluencia para una configuración de entrada en corto.

La barra bajista culminante fue una barra ancla, una barra de precios de rango y volumen excepcionales. En consecuencia, tales barras tienden a ejercer influencia sobre la acción del precio subsiguiente.

Por ejemplo, el alto y el bajo de la barra de anclaje pueden actuar como soporte y resistencia. En el gráfico anterior, observe cómo el mercado rebotó en el mínimo de esta Barra de Anclaje dos veces antes de continuar empujando a la baja.

EJEMPLO #2: PATRÓN ENVOLVENTE INTRADIARIO

También puede detectar e intercambiar patrones envolventes dentro de los marcos de tiempo intradiarios.

Este ejemplo proviene del gráfico de 3 minutos de los futuros del DAX que cotizan en EUREX. La primera barra en el gráfico a continuación corresponde a los primeros tres minutos de la sesión.

- Este empuje bajista fue un intento serio de revertir el sesgo alcista de la sesión. Por lo tanto, su fracaso fue significativo y fue una señal alentadora para los toros.

- Un conjunto de mínimos más altos siguió a continuación.

- Este impulso por encima del primer máximo de oscilación contenía una serie de seis velas alcistas, cada una de las cuales se cerró por encima del máximo de la vela anterior. El impulso alcista aquí fue impresionante y afirmó la tendencia alcista.

- Este patrón de vela envolvente alcista funcionó muy bien. Aunque el Pin Bar bajista unas pocas barras antes parecía intimidante, no debemos descuidar el aparente sólido impulso alcista.

EJEMPLO #3: OPERACION PERDEDORA

Este gráfico diario de Cardinal Health (CAH en NYSE) muestra un patrón envolvente bajista que no se cumplió.

- Técnicamente, había un conjunto de oscilación hacia la baja de maximas y minimas. Sin embargo, a diferencia del Ejemplo #1, no observamos un impulso bajista poderoso para confirmar una tendencia bajista.

- Además, en este caso, el mercado estaba congestionado antes de los impulsos bajistas que formaron los mínimos oscilantes. Fundamentalmente, las recesiones no empujaron al mercado mucho más allá de esa zona de congestión. Por lo tanto, la oscilación más baja hacia arriba y hacia abajo que observamos fue un indicador menos confiable de una tendencia a la baja.

- Eventualmente, se formó un patrón de vela envolvente bajista. Pero condujo a una operación perdedora.

Si miras más de cerca, el patrón tenía una forma deficiente.

- La vela envolvente apenas engullía a la vela anterior y era una forma débil del patrón.

- La vela envolvente estaba dentro del rango de cada una de las tres barras anteriores. Por lo tanto, aunque se ajusta a la definición técnica de un patrón envolvente bajista, sustancialmente estaba más cerca de ser parte de un patrón de congestión apretado.

EJEMPLO #4: EL IMPULSO IMPORTA

Para determinar las tendencias bajistas, buscamos máximos de oscilación más bajos y mínimos de oscilación más bajos. Para las tendencias alcistas, buscamos máximos y mínimos más altos.

Sin embargo, estas pautas reúnen una instantánea de la condición del mercado. Por lo tanto, examinar cómo llegó allí también es de gran ayuda.

En este ejemplo de los precios diarios de Altria Group (MO en NYSE), no solo nos centraremos en cuál es la estructura del mercado, sino que también prestaremos atención a cómo llegamos allí.

- Como de costumbre, buscamos un conjunto de maximos más bajos para comenzar nuestro acecho.

- Este mínimo oscilante más bajo cumplió con nuestra directriz operativa para establecer un sesgo bajista. Tenga en cuenta que este swing más bajo se formó como resultado de un fuerte espacio hacia abajo. Esta muestra de impulso bajista fortaleció nuestras expectativas bajistas.

- La parte superior de la brecha a la baja actuó como un posible nivel de resistencia. Esto mejoró la calidad del patrón de vela envolvente bajista como configuración a la venta en corto.

El impulso importa. Es una de las claves para seleccionar las mejores operaciones.

Consulte los ejemplos anteriores. Además de la estructura de mercado adecuada, las operaciones exitosas tuvieron un impulso claro y fuerte de su lado.

REVISIÓN: NEGOCIACIÓN DE VELAS ENVOLVENTES CON ESTRUCTURA DE MERCADO

Muchas estrategias de trading utilizan patrones de velas envolventes como señal de cambios de tendencia significativos. Sin embargo, el trading de reversión generalmente implica una probabilidad más baja con una recompensa más alta. Si bien algunos traders se sienten cómodos con ese perfil de riesgo, otros pueden sentirse más seguros siguiendo la tendencia.

Usando patrones envolventes para operaciones de continuación, como se mencionó anteriormente, puede limitar su riesgo y disfrutar de mejores probabilidades de exito.

En el trading con velas japonesas, la confirmación es un concepto familiar. Aquí, significa esperar a que se complete una vela más después del patrón envolvente. (Una vela alcista confirmaría un patrón alcista y viceversa).

Sin embargo, hacerlo empeora nuestra relación recompensa-riesgo. Además, si espera la confirmación, es probable que la configuración operativa se vuelva inválida debido a la tercera pauta anterior. Esa pauta nos mantiene alejados de tomar operaciones que tienen una mala relación recompensa-riesgo.

Un buen compromiso es usar una orden stop para su entrada, como discutimos anteriormente. Por ejemplo, coloque una orden de stop de venta debajo de la vela envolvente bajista. Ofrece un grado de confirmación de la caída del mercado sin sesgar demasiado nuestra relación recompensa-riesgo.

Observar los máximos y mínimos de los swings es la forma más sencilla de seguir la estructura del mercado. Si bien puede hacer esto sin ningún indicador operativo, los nuevos operadores de acción de precios pueden querer usar promedios móviles para ayudar a establecer la consistencia.

Este enfoque produce señales confusas durante los retrocesos más profundos de varias patas, pero su simplicidad sigue siendo atractiva. Independientemente de su estrategia de trading, prestar atención a la estructura del mercado le ayudará a filtrar las malas operaciones.

Perfeccione sus habilidades para analizar la estructura del mercado y descubrirá que es invaluable en cualquier método de negociación.

Finalmente, los mercados congestionados pueden contener muchos patrones de velas envolventes sin continuidad. Tenga cuidado y evite las señales en un mercado lateral. Busque oscilaciones claras para evitar el trading dentro de una zona de congestión.